1. Введение

Значение процентных ставок в финансовой сфере

Процентные ставки являются одним из ключевых индикаторов в финансовой сфере, оказывая значительное влияние на экономику страны и поведение участников финансовых рынков. В данной статье мы рассмотрим различные аспекты, связанные с процентными ставками, их роль в экономике и последствия их изменений.

Определение процентных ставок

Процентные ставки представляют собой стоимость заимствования денег. Они устанавливаются кредиторами (банками, финансовыми организациями) и определяют сумму, которую заемщик должен выплатить сверх основного долга в качестве платы за использование заемных средств. Процентные ставки могут различаться в зависимости от типа кредита, срока кредитования, кредитного риска заемщика и других факторов.

Роль процентных ставок в экономике

- Инвестиционная активность: Процентные ставки влияют на решения инвесторов относительно инвестиций. Низкие процентные ставки стимулируют инвестиции, так как стоимость заемных средств снижается, что делает проекты более рентабельными. Высокие процентные ставки могут снижать инвестиционную активность, увеличивая стоимость финансирования.

- Потребительские кредиты: Потребительские кредиты, такие как ипотека, автокредиты, кредитные карты, также чувствительны к процентным ставкам. Низкие ставки делают кредиты более доступными, стимулируя расходы населения, что может привести к росту экономической активности.

- Инфляция: Центральные банки часто используют процентные ставки в качестве инструмента денежно-кредитной политики для контроля над инфляцией. Повышение процентных ставок может снизить инфляцию, замедлив экономическую активность и снизив спрос на товары и услуги.

- Валютный курс: Процентные ставки также влияют на валютный курс. Высокие процентные ставки могут привлечь иностранных инвесторов, стремящихся получить более высокий доход от инвестиций в эту страну, что приводит к росту курса национальной валюты.

Последствия изменения процентных ставок

Изменение процентных ставок может иметь широкий спектр последствий для экономики. Например, если центральный банк решает поднять процентные ставки, это может привести к следующим эффектам:

- Снижение потребительских расходов: Рост процентных ставок увеличивает стоимость кредитов, что может привести к снижению расходов потребителей.

- Увеличение стоимости обслуживания долга: Организации и частные лица, имеющие значительные долговые обязательства, могут столкнуться с увеличением расходов на обслуживание долга.

- Снижение инвестиционной активности: Высокие процентные ставки могут сделать проекты менее привлекательными для инвесторов, что может привести к снижению инвестиций.

Популярность онлайн-банков и их преимущества

Популярность онлайн-банков и их преимущества

В современном мире технологии стремительно развиваются, и банковский сектор не является исключением. Онлайн-банкинг стал неотъемлемой частью финансовой жизни многих людей. В этой статье мы рассмотрим, почему онлайн-банки становятся все более популярными и какие преимущества они предлагают своим клиентам.

Удобство доступа

Одним из основных преимуществ онлайн-банков является удобство доступа к финансовым услугам. Пользователи могут управлять своими счетами, проводить транзакции, переводы и многие другие операции, не выходя из дома или офиса. Это позволяет сэкономить время и избежать необходимости лично посещать отделение банка.

Безопасность

Современные онлайн-банки инвестируют значительные средства в обеспечение безопасности операций. Используются различные технологии защиты, такие как двухфакторная аутентификация, шифрование данных и мониторинг активности счетов для предотвращения мошенничества. Это обеспечивает клиентам чувство защищенности и доверия к операциям в интернете.

Низкие расходы

Онлайн-банки часто предлагают более низкие комиссии и сборы по сравнению с традиционными банками. Это связано с меньшими расходами на содержание филиалов и персонала. Клиенты могут сэкономить на обслуживании счетов, переводах и других банковских услугах.

Разнообразие услуг

В дополнение к стандартным банковским операциям, многие онлайн-банки предлагают широкий спектр финансовых услуг, включая инвестиции, кредитование и страхование. Это позволяет пользователям получать комплексный финансовый сервис в одном месте, что упрощает управление личными финансами.

Инновации и персонализация

Онлайн-банки активно внедряют новые технологии, такие как искусственный интеллект и машинное обучение, для персонализации услуг и улучшения взаимодействия с клиентами. Это приводит к более удобному и индивидуальному обслуживанию, учитывающему специфические потребности каждого пользователя.

Выводы

Популярность онлайн-банков растет благодаря их преимуществам в удобстве, безопасности, стоимости услуг, разнообразии предложений и инновационным подходам к обслуживанию. Эти факторы делают онлайн-банкинг привлекательным выбором для современных потребителей финансовых услуг.

2. Описание процентных ставок

Обзор базовых типов процентных ставок

В мире финансов процентные ставки играют ключевую роль, влияя на экономическую активность, инвестиции и потребительское поведение. В данной статье мы рассмотрим основные типы процентных ставок, каждый из которых имеет свои особенности и используется в различных финансовых операциях.

1. Базовая процентная ставка (Базель)

Базовая процентная ставка, также известная как ставка Базель, является основным ориентиром для банков при определении стоимости кредитов и депозитов. Эта ставка устанавливается центральными банками и служит ориентиром для регулирования денежно-кредитной сферы.

2. Федеральная резервная ставка (ФРС)

Федеральная резервная ставка, устанавливаемая Федеральной резервной системой США, является ключевой процентной ставкой для экономики США и в значительной степени влияет на мировые финансовые рынки. Эта ставка определяет стоимость краткосрочных заимствований между банками и регулирует денежную массу в стране.

3. Европейская межбанковская ставка предложения (EURIBOR)

EURIBOR представляет собой среднюю процентную ставку, по которой банки предлагают брать кредиты в евро друг у друга. Этот показатель широко используется в Европе для определения условий кредитования и инвестиций.

4. Лондонская межбанковская ставка предложения (LIBOR)

LIBOR - это ставка, по которой банки предлагают кредиты друг другу на лондонском межбанковском рынке. Она используется для определения процентных ставок по различным финансовым инструментам, включая ипотечные кредиты, ссуды и деривативы.

5. Ставка рефинансирования

Ставка рефинансирования - это процентная ставка, по которой центральный банк предоставляет кредиты коммерческим банкам. Эта ставка играет ключевую роль в монетарной политике, так как влияет на денежную массу и кредитную активность в стране.

6. Процентная ставка по депозитам

Процентная ставка по депозитам - это ставка, которую банки предлагают вкладчикам за размещение своих средств на банковских счетах. Эта ставка может варьироваться в зависимости от срока депозита, суммы и других условий.

7. Кредитная процентная ставка

Кредитная процентная ставка - это ставка, взимаемая банками с заемщиков за предоставление кредитов. Эта ставка может быть фиксированной или плавающей и зависит от множества факторов, включая кредитный рейтинг заемщика, тип кредита и рыночные условия.

Как онлайн-банки устанавливают процентные ставки по вкладам и кредитам

Как онлайн-банки устанавливают процентные ставки по вкладам и кредитам

В современном мире онлайн-банки играют ключевую роль в предоставлении финансовых услуг, особенно в области вкладов и кредитов. Установление процентных ставок по этим продуктам является сложным процессом, который зависит от множества факторов. Давайте разберем, каким образом онлайн-банки определяют эти ставки.

Факторы, влияющие на установление ставок

- Рыночные условия: Онлайн-банки, как и традиционные банки, ориентируются на текущие рыночные условия. Это включает в себя ключевую ставку Центрального банка, которая является основным ориентиром для финансовых институтов при установлении своих ставок.

- Конкуренция: В онлайн-среде конкуренция особенно жесткая. Банки часто подстраивают свои ставки, чтобы привлечь больше клиентов. Это может приводить к более низким ставкам по кредитам и более высоким по вкладам.

- Затраты на обслуживание: Онлайн-банки имеют более низкие издержки по сравнению с традиционными банками из-за меньших расходов на офисные помещения и персонал. Это позволяет им предлагать более привлекательные ставки своим клиентам.

- Риски: Банки также учитывают риски, связанные с выдачей кредитов и привлечением депозитов. Чем выше риск невозврата кредита, тем выше ставка по кредиту. Аналогично, для привлечения вкладов с высоким риском (например, короткие сроки или высокая ликвидность), ставки также могут быть повышены.

Процесс установления ставок

- Анализ рынка: Первым шагом является тщательный анализ рынка, включая изучение ставок конкурентов и прогнозирование изменений ключевых экономических показателей.

- Оценка затрат и рисков: Банк оценивает свои внутренние затраты и риски, связанные с различными видами кредитов и вкладов.

- Разработка стратегии: На основе анализа и оценки банк разрабатывает стратегию, которая может включать в себя различные виды кредитов и вкладов с разными ставками для привлечения различных сегментов клиентов.

- Утверждение и внедрение: Разработанные ставки утверждаются руководством банка и начинают действовать после корректного оформления всех необходимых документов и согласований.

Вывод

Установление процентных ставок по вкладам и кредитам в онлайн-банках - это сложный процесс, который требует тщательного анализа и управления. Онлайн-банки, благодаря своей гибкости и более низким издержкам, могут предлагать клиентам более выгодные условия по сравнению с традиционными банками, что делает их привлекательным выбором для многих вкладчиков и заемщиков.

3. Сравнение процентных ставок онлайн-банков

Анализ процентных ставок крупнейших онлайн-банков

В современной финансовой среде онлайн-банки играют ведущую роль, предлагая клиентам удобные сервисы и привлекательные процентные ставки. Анализ процентных ставок этих банков может дать представление о тенденциях на рынке и помочь клиентам принимать обоснованные решения.

1. Особенности процентных ставок в онлайн-банках

Онлайн-банки, благодаря меньшим затратам на операционные процессы, часто предлагают более высокие процентные ставки по вкладам, чем традиционные банки. Это привлекает клиентов, особенно в условиях низкой инфляции и стабильной экономики.

2. Крупнейшие онлайн-банки и их ставки

Рассмотрим несколько крупнейших онлайн-банков и их предлагаемые процентные ставки:

- Альфа-Банк: Онлайн-подразделение этого банка предлагает ставки от 3% до 5% годовых, в зависимости от условий депозита и суммы вклада.

- Тинькофф Банк: Здесь ставки могут достигать 4.5% годовых, при этом условия доступны для разных категорий клиентов, включая пенсионеров и индивидуальных предпринимателей.

- Райффайзенбанк: Этот банк предлагает ставки от 3.5% до 4.8% годовых, ориентируясь на долгосрочные вклады.

3. Факторы, влияющие на процентные ставки

Процентные ставки в онлайн-банках зависят от многих факторов, включая:

- Политику Центрального Банка: Изменения ключевой ставки ЦБ влияют на процентные ставки всех банков.

- Конкуренция на рынке: Чем выше конкуренция, тем более привлекательными становятся условия для клиентов.

- Стратегия банка: Некоторые банки могут использовать высокие ставки как инструмент привлечения новых клиентов.

4. Рекомендации для клиентов

При выборе онлайн-банка для размещения депозита, рекомендуется учитывать не только процентные ставки, но и другие параметры, такие как:

- Надежность банка: Следует обращать внимание на рейтинги и отзывы о банке.

- Условия депозита: Важно учитывать сроки, возможность пополнения и снятия средств, штрафы за досрочное расторжение.

- Дополнительные услуги: Некоторые банки предлагают бонусы, страхование вкладов и другие преимущества.

Анализ процентных ставок крупнейших онлайн-банков показывает, что эти финансовые учреждения активно конкурируют за клиентов, предлагая выгодные условия. Однако, принимая решение о размещении средств, важно учитывать не только ставку, но и комплекс условий, предлагаемых банком. Это позволит клиенту сделать наиболее выгодный и безопасный выбор.

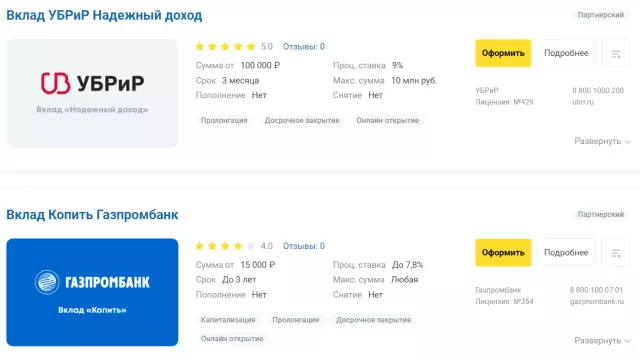

Сравнение условий по вкладам различных банков

Сравнение условий по вкладам различных банков

При выборе вклада одним из ключевых факторов является не только процентная ставка, но и множество других условий, которые могут существенно повлиять на доходность и удобство вложений. В данной статье мы рассмотрим основные параметры, по которым стоит сравнивать условия по вкладам различных банков.

1. Минимальная сумма вклада

Некоторые банки предлагают вклады с небольшой минимальной суммой, что может быть удобно для начинающих инвесторов или для тех, кто хочет распределить свои вложения. Например, банк А может установить минимальный порог в 10 000 рублей, в то время как банк Б требует минимум 50 000 рублей.

2. Срок вклада

Срок вклада может варьироваться от нескольких месяцев до нескольких лет. Важно учитывать, на какой период времени вы готовы отказаться от своих средств. Банк А может предлагать более гибкие сроки, например, от 3 месяцев до 5 лет, а банк Б - только от 1 года до 3 лет.

3. Возможность пополнения и снятия средств

Некоторые вклады позволяют пополнять счет или частично снимать средства, что может быть важно для сохранения ликвидности. Банк А может предложить вклад с возможностью пополнения, но без права снятия, в то время как банк Б позволяет и пополнять, и частично снимать средства, но с возможным снижением процентной ставки.

4. Автопролонгация

Этот пункт особенно важен для тех, кто предпочитает не заниматься ежегодным перезаключением договора. Банк А может предлагать автопролонгацию на тех же условиях, а банк Б - с изменением процентной ставки в соответствии с текущими условиями банка.

5. Начисление и выплата процентов

Банки могут начислять проценты ежемесячно, ежеквартально, в конце срока или при досрочном расторжении договора. Выплата может производиться на текущий счет вкладчика или капитализироваться. Например, банк А выплачивает проценты ежемесячно на текущий счет, а банк Б капитализирует проценты, что может быть более выгодно при долгосрочных вложениях.

6. Условия досрочного расторжения

Досрочное расторжение договора может сопровождаться потерей части процентов или изменением их ставки. Важно понимать, какие штрафные санкции предусмотрены банком в таких случаях. Банк А может взимать 1% от суммы вклада при досрочном расторжении, а банк Б может снизить процентную ставку до минимальной.

При выборе вклада в банке крайне важно не только сравнивать процентные ставки, но и внимательно изучать все условия договора. Это позволит не только максимизировать доход, но и подобрать наиболее удобный и подходящий для вас тип вклада.

Сравнение условий по потребительским кредитам

Сравнение условий по потребительским кредитам

При выборе потребительского кредита крайне важно сравнивать не только процентные ставки, но и другие условия, которые могут существенно повлиять на общую стоимость кредита и удобство его обслуживания. Вот основные аспекты, которые следует учитывать при сравнении:

1. Процентная ставка

Процентные ставки могут быть фиксированными или плавающими. Фиксированные ставки гарантируют, что проценты не изменятся в течение всего срока кредита, что хорошо для планирования бюджета. Плавающие ставки могут изменяться в зависимости от рыночных условий, что создает риск увеличения стоимости кредита.

2. Сумма кредита и срок

Разные банки предлагают различные диапазоны сумм и сроков кредитования. Важно выбрать такие условия, которые соответствуют вашим потребностям и возможностям погашения.

3. Способы погашения

Некоторые банки предлагают гибкие способы погашения, такие как возможность досрочного погашения без штрафов или частичного досрочного погашения. Также следует обратить внимание на периодичность платежей (ежемесячно, ежеквартально) и возможность совершения платежей через разные каналы (онлайн, в кассе банка, через терминалы).

4. Дополнительные комиссии и сборы

Кроме процентов, банки часто взимают различные комиссии, такие как комиссия за выдачу кредита, обслуживание счета, страхование и другие. Эти расходы могут значительно увеличить стоимость кредита, поэтому их необходимо учитывать при сравнении предложений.

5. Подготовка документов и прохождение процедуры

Время и сложность процедуры получения кредита также могут различаться. Некоторые банки предлагают упрощенные процедуры с минимальным пакетом документов, что может быть особенно удобно для заемщиков.

6. Наличие онлайн-услуг

Банки с развитыми онлайн-сервисами позволяют управлять кредитом через интернет, что удобно для контроля за платежами и общего управления финансами.

7. Отзывы и рейтинги

Ознакомление с отзывами других клиентов и рейтингами банка может дать представление о качестве обслуживания и надежности банка.

Вывод

При выборе потребительского кредита необходимо тщательно анализировать все предложения с учетом вышеперечисленных аспектов. Это поможет не только сэкономить на процентах и комиссиях, но и обеспечить максимальное удобство при обслуживании кредита.

4. Факторы, влияющие на процентные ставки

Оценка роли экономических факторов в формировании процентных ставок

В современной экономике процентные ставки играют ключевую роль, влияя на инвестиционную активность, потребительское кредитование и, как следствие, на темпы экономического роста. Рассмотрим основные экономические факторы, которые формируют уровень процентных ставок.

1. Уровень инфляции

Инфляция является одним из важнейших факторов, который учитывается при определении процентных ставок. Центральные банки, такие как Федеральная резервная система США или Европейский центральный банк, стремятся поддерживать низкий и стабильный уровень инфляции. Высокий уровень инфляции может привести к повышению процентных ставок, чтобы снизить темпы роста цен и сохранить покупательную способность денег.

2. Уровень безработицы

Безработица также оказывает влияние на процентные ставки. Центральные банки часто стремятся к поддержанию низкого уровня безработицы, поскольку это способствует экономическому росту. Если безработица слишком низкая, это может привести к инфляционному давлению, что может заставить центральные банки повысить процентные ставки для сдерживания экономической активности.

3. Государственные финансы

Уровень государственного долга и дефицита бюджета также влияют на процентные ставки. Если правительство активно занимает средства на финансовых рынках для финансирования дефицита, это может привести к увеличению спроса на кредитные ресурсы и, как следствие, к росту процентных ставок.

4. Внешнеторговый баланс

Торговый баланс страны может влиять на процентные ставки через механизм изменения курса национальной валюты. Дефицит торгового баланса может привести к обесценению валюты, что, в свою очередь, может потребовать от центрального банка повышения процентных ставок для поддержания привлекательности национальной валюты для иностранных инвесторов.

5. Ожидания инвесторов

Ожидания инвесторов относительно будущего курса экономической политики и экономического роста также играют важную роль в определении процентных ставок. Если инвесторы ожидают улучшения экономической конъюнктуры, они могут требовать более высоких процентных ставок для предотвращения возможного роста инфляции в будущем.

Влияние конкуренции на уровень процентных ставок

Влияние конкуренции на уровень процентных ставок

В условиях рыночной экономики конкуренция является одним из ключевых факторов, определяющих множество аспектов экономической жизни, включая уровень процентных ставок. Процентные ставки, которые устанавливают банки и другие финансовые институты, являются важнейшим элементом ценообразования на финансовых рынках и прямо влияют на инвестиционную активность, потребительские расходы и общее экономическое равновесие.

1. Роль конкуренции в формировании процентных ставок

Конкуренция на финансовых рынках обычно приводит к снижению процентных ставок, так как каждый участник рынка стремится привлечь клиентов более привлекательными условиями. Когда банки конкурируют за привлечение депозитов, они предлагают более высокие процентные ставки по сбережениям и депозитам, что стимулирует граждан хранить свои средства в банках. В свою очередь, для привлечения заемщиков банки могут снижать процентные ставки по кредитам.

2. Взаимосвязь между конкуренцией и эффективностью рынка

Конкуренция способствует повышению эффективности рынка. В условиях жесткой конкуренции банки вынуждены постоянно улучшать свою деятельность, уменьшать издержки, внедрять новые технологии и предлагать клиентам более выгодные условия. Это приводит к тому, что средний уровень процентных ставок стремится к оптимальному, обеспечивая сбалансированное соотношение рисков и доходности.

3. Влияние регулирования на конкуренцию и процентные ставки

Государственное регулирование также играет важную роль в определении уровня конкуренции и, как следствие, процентных ставок. Если регулятор создает благоприятные условия для входа на рынок новых игроков и поддерживает прозрачность рынка, это увеличивает конкуренцию и может привести к снижению процентных ставок. Однако чрезмерное регулирование может ограничить конкуренцию, что в свою очередь может привести к более высоким процентным ставкам.

Конкуренция на рынке финансовых услуг является ключевым фактором, влияющим на уровень процентных ставок. Жесткая конкуренция между банками обычно приводит к более низким процентным ставкам для клиентов, что стимулирует экономическую активность и способствует общему росту экономики. Однако для поддержания здоровой конкуренции важно, чтобы регуляторы обеспечивали правильный баланс между регулированием и свободой рынка, чтобы не ограничивать развитие конкуренции и не приводить к негативным последствиям для потребителей и экономики в целом.

Рекомендации по выбору подходящего предложения

Рекомендации по выбору подходящего предложения

При выборе подходящего финансового предложения, особенно в сфере услуг онлайн-банкинга, необходимо учитывать не только процентные ставки, но и другие важные факторы. Вот несколько рекомендаций, которые помогут вам сделать правильный выбор:

- Оценка потребностей: Прежде всего, определитесь с тем, какие именно услуги вам необходимы. Это может быть открытие депозита, получение кредита, использование пластиковой карты или другие банковские продукты.

- Анализ условий: Помимо ставок, обратите внимание на другие условия предложения, такие как комиссии за обслуживание, минимальные суммы для открытия счетов, сроки и порядок начисления процентов и так далее.

- Надежность банка: Проверьте репутацию банка, его участие в системе страхования вкладов, а также его финансовую стабильность. Это особенно важно для обеспечения безопасности ваших средств.

- Удобство использования: Оцените удобство онлайн-платформы и мобильного приложения банка. Это включает в себя интерфейс, скорость работы системы, наличие поддержки пользователей и другие факторы.

- Дополнительные услуги: Некоторые банки предлагают дополнительные услуги или бонусы для своих клиентов, такие как возможность бесплатных валютных операций, кешбэк, страхование и тому подобное. Эти условия могут значительно повлиять на выгоду от сотрудничества с банком.

- Отзывы клиентов: Проанализируйте мнения других клиентов о предлагаемых услугах. Отзывы могут дать вам представление о качестве обслуживания и особенностях работы банка.

- Стратегия развития банка: Узнайте о планах банка на будущее. Банки с четким и амбициозным планом развития могут предложить более интересные условия для своих клиентов в долгосрочной перспективе.

Принимая решение, не торопитесь и тщательно изучайте все предоставляемые условия. Это поможет вам выбрать наиболее подходящее предложение, которое будет отвечать вашим потребностям и обеспечит максимальную выгоду.