1. Введение

Краткое описание персональных кредитных лимитов онлайн

В современном мире финансовые услуги все больше переходят в онлайн-среду, и персональные кредитные лимиты не являются исключением. Этот процесс позволяет клиентам получать доступ к кредитным средствам без необходимости лично посещать банк. Давайте разберемся, что такое персональные кредитные лимиты онлайн и как они функционируют.

Что такое персональные кредитные лимиты онлайн?

Персональный кредитный лимит - это максимальная сумма денег, которую банк предоставляет клиенту для кредитования в рамках определенного кредитного продукта. В онлайн-режиме этот процесс упрощается и ускоряется благодаря использованию цифровых технологий. Клиенты могут получить кредитный лимит, используя интернет-банкинг или мобильное приложение, без необходимости в физическом взаимодействии с банком.

Как работают онлайн-кредитные лимиты?

- Оценка кредитоспособности: Банки используют различные алгоритмы и данные, чтобы оценить кредитоспособность клиента. Это может включать кредитный рейтинг, доходы, историю кредитов и другие финансовые параметры.

- Определение лимита: На основе оценки кредитоспособности банк определяет подходящий для клиента кредитный лимит. Этот процесс может быть автоматизирован, что позволяет быстро предоставить информацию о лимите.

- Доступ к средствам: После одобрения лимита клиент может использовать средства, не выходя из дома. Оплата товаров и услуг, переводы и другие операции становятся доступными в режиме реального времени.

- Мониторинг и управление: Клиенты могут следить за своими расходами и лимитом через личный кабинет или мобильное приложение. Это позволяет эффективно управлять своими финансами и вносить корректировки при необходимости.

Преимущества онлайн-кредитных лимитов

- Быстрота и удобство: Получение кредитного лимита онлайн значительно быстрее и удобнее, чем традиционные методы.

- Доступность: Клиенты могут получить кредитный лимит в любое время и в любом месте, где есть доступ в интернет.

- Прозрачность: Все операции и изменения в лимите отражаются в реальном времени, что делает управление финансами более прозрачным.

Важность увеличения кредитного лимита и польза от этого

Важность увеличения кредитного лимита и польза от этого

Увеличение кредитного лимита - это процесс, который не только расширяет финансовые возможности заемщика, но и играет важную роль в его финансовой стратегии. В данной статье мы рассмотрим, почему увеличение кредитного лимита может быть выгодным и как это отражается на финансовом положении заемщика.

1. Повышение кредитного рейтинга

Один из основных плюсов увеличения кредитного лимита заключается в том, что это может повысить ваш кредитный рейтинг. Банки используют кредитный лимит в качестве одного из факторов при расчете кредитного рейтинга. Если вы используете только небольшую часть своего доступного кредитного лимита, это говорит о финансовой дисциплине и может позитивно сказаться на вашем кредитном рейтинге.

2. Улучшение платежеспособности

Больший кредитный лимит означает большую платежеспособность. Это может быть особенно полезно в случае непредвиденных расходов или крупных покупок. Увеличение лимита позволяет заемщику чувствовать себя более уверенно в своей способности покрыть расходы, не переходя на другие кредитные продукты, которые могут иметь более высокие процентные ставки.

3. Возможность получения более выгодных условий по кредитам

Положительная кредитная история и высокий кредитный лимит могут стать основанием для предоставления более выгодных условий по новым кредитам. Банки склонны предлагать лучшие процентные ставки и условия тем клиентам, которые демонстрируют надежность и ответственность в использовании кредитных средств.

4. Повышение уровня доверия со стороны кредиторов

Увеличение кредитного лимита также повышает уровень доверия со стороны кредиторов. Это может быть особенно важно при получении крупных кредитов на покупку недвижимости или бизнеса, где банки проверяют не только кредитную историю, но и текущие кредитные лимиты.

5. Экономия на процентах

Хотя это может показаться парадоксальным, но увеличение кредитного лимита может привести к экономии на процентах. Если вы используете кредитную карту для оплаты расходов, но регулярно полностью расплачиваетесь по счету, то увеличение лимита не повлияет на ваши процентные расходы. Однако, это расширит ваши возможности для быстрой оплаты крупных расходов без накопления долга.

Увеличение кредитного лимита может быть стратегическим шагом для улучшения финансового положения и повышения кредитного рейтинга. Однако, важно помнить о финансовой дисциплине и не использовать весь доступный лимит без необходимости. В конечном итоге, правильное управление кредитным лимитом может стать ключом к успешной кредитной истории и финансовой стабильности.

2. Понимание текущей ситуации

Какой кредитный лимит у вас сейчас?

В современном мире кредиты стали неотъемлемой частью финансовой жизни многих людей. Одним из ключевых аспектов любого кредитного продукта является кредитный лимит - максимальная сумма, которую банк готов предоставить клиенту для использования по кредитной карте или кредитному счету. Рассмотрим, как определяется кредитный лимит и что влияет на его величину.

**1. Кредитная история

Ваша кредитная история играет определяющую роль в установлении кредитного лимита. Банки обращают внимание на вашу предыдущую кредитную деятельность: наличие просрочек, регулярность и своевременность платежей. Чем лучше ваша кредитная история, тем выше вероятность получения более высокого лимита.

**2. Доходы и финансовое состояние

Банки оценивают ваш доход и финансовое состояние, чтобы определить, сможете ли вы обслуживать кредит без ущерба для своего бюджета. Обычно чем выше доход, тем больший кредитный лимит вы можете рассчитывать получить.

**3. Опыт использования кредитных карт

Если вы уже пользовались кредитными картами и показывали стабильное и ответственное использование, банки склонны повышать ваш кредитный лимит. Это связано с тем, что такой опыт говорит о вашей финансовой дисциплине и способности управлять кредитными средствами.

**4. Стратегия банка

Каждый банк имеет свои стратегические установки по кредитованию. Некоторые стремятся привлечь клиентов высокими лимитами, в то время как другие предпочитают более осторожный подход. Ваш кредитный лимит может зависеть от политики банка в отношении рисков и маркетинговых стратегий.

**5. Текущие кредитные обязательства

Если у вас уже есть другие кредиты, банки учитывают это при определении лимита. Слишком большое количество кредитов может уменьшить ваш потенциальный лимит, так как банки стараются избегать перекредитования клиентов.

**6. Требования регулятора

В некоторых случаях, кредитные лимиты могут быть ограничены требованиями регулятора или внутренними правилами банка, связанными с контролем над рисками.

Как долго вы пользуетесь кредитной картой?

Как долго вы пользуетесь кредитной картой?

Кредитные карты стали неотъемлемой частью современной финансовой жизни многих людей. Они предлагают удобство, безопасность и возможность управлять своими расходами. Однако, важным аспектом использования кредитных карт является понимание сроков их использования. В этой статье мы рассмотрим, как долго люди обычно пользуются кредитными картами и какие факторы влияют на этот период.

Время использования кредитной карты

Средний срок использования кредитной карты может значительно варьироваться в зависимости от различных факторов. Некоторые держатели карт могут использовать одну и ту же карту в течение многих лет, в то время как другие часто меняют карты в поисках более выгодных предложений.

- Личные предпочтения и потребности: Одним из ключевых факторов является то, насколько хорошо карта удовлетворяет потребности держателя. Если карта предлагает выгодные условия, такие как низкие процентные ставки, высокий кредитный лимит или полезные бонусы, держатель, скорее всего, продолжит ее использовать.

- Финансовое состояние: Финансовые обстоятельства держателя карты также играют важную роль. Если человек испытывает финансовые трудности, он может перейти на карту с более низкими процентными ставками или условиями погашения долга.

- Смена работы или места жительства: Также может повлиять на выбор кредитной карты. Например, если человек переезжает в страну, где его текущая карта не актуальна, он может быть вынужден ее заменить.

- Изменение банковских предложений: Банки регулярно предлагают новые виды кредитных карт с улучшенными условиями, что может стимулировать держателей карт перейти на более выгодные варианты.

Вывод

Время использования кредитной карты зависит от множества факторов и индивидуальных обстоятельств. Однако, ключевым моментом является то, что держатели карт должны регулярно оценивать соответствие своих карт их текущим потребностям и финансовым возможностям. Это позволяет им максимально эффективно использовать преимущества, предлагаемые кредитными картами, и избегать ненужных финансовых нагрузок.

Ваши ежемесячные расходы и платежи по кредитной карте

Ваши ежемесячные расходы и платежи по кредитной карте

Ежемесячные расходы и платежи по кредитной карте являются важной частью финансового планирования. Знание и контроль над этими расходами позволяет эффективно управлять личными финансами и избегать нежелательных долговых обязательств. В этой статье мы рассмотрим структуру ежемесячных расходов и платежей, а также дадим рекомендации по оптимизации их управления.

Структура ежемесячных расходов по кредитной карте

- Текущие расходы: это сумма, которую вы тратите на покупки, оплату услуг и другие расходы с использованием кредитной карты.

- Проценты и комиссии: если вы не полностью погашаете задолженность по кредитной карте до окончания льготного периода, на сумму вашего долга будут начисляться проценты. Также могут взиматься комиссии за различные услуги, связанные с картой.

- Минимальный платеж: это минимальная сумма, которую необходимо внести ежемесячно для поддержания статуса кредитной карты в «хорошем» состоянии.

Как контролировать и оптимизировать ежемесячные расходы

- Составление бюджета: определите свои основные статьи расходов и установите для каждой из них лимиты. Это поможет избежать случайных и чрезмерных трат.

- Активное использование льготного периода: если вы полностью погашаете задолженность до окончания льготного периода, проценты не будут начисляться. Это позволяет экономить на процентах.

- Регулярный мониторинг счетов: следите за своими расходами, проверяя выписки по кредитной карте. Это поможет своевременно обнаруживать ошибки и несанкционированные списания.

- Планирование платежей: старайтесь не только вносить минимальный платеж, но и стремиться к полному погашению задолженности. Это минимизирует общую сумму выплачиваемых процентов.

Рекомендации эксперта

- Используйте мобильные приложения банков: многие банки предлагают удобные инструменты для контроля за расходами прямо на вашем смартфоне.

- Следите за предложениями по кредитным картам: банки часто предлагают специальные условия для новых клиентов или в честь праздников. Это может быть выгодно для вас в плане снижения процентных ставок или получения дополнительных бонусов.

- Избегайте штрафов и просрочек: они могут значительно увеличить ваши ежемесячные расходы.

Управление ежемесячными расходами и платежами по кредитной карте требует дисциплины и внимания, но позволяет существенно экономить и избегать финансовых проблем.

3. Способы увеличения кредитного лимита

Регулярное и своевременное погашение задолженности

В современном мире кредиты стали неотъемлемой частью финансовой жизни многих людей. Однако, получение кредита - это только начало, а главное - регулярное и своевременное его погашение. В этой статье мы рассмотрим, почему своевременное погашение задолженности так важно, и какие последствия могут возникнуть в случае несвоевременных платежей.

Важность регулярного погашения задолженности

- Сохранение хорошей кредитной истории: Регулярное погашение кредитов на протяжении всего срока действия договора помогает формировать и поддерживать хорошую кредитную историю. Это очень важно для получения новых кредитов в будущем на лучших условиях.

- Экономия на процентах: Если вы не допускаете просрочек, это означает, что вам придется платить меньше процентов, так как они начисляются на остаток задолженности.

- Избежание штрафов и пеней: Банки и другие кредиторы могут начислять штрафы и пени за просрочку платежей, что значительно увеличит сумму, которую вам придется возвращать.

Последствия несвоевременного погашения задолженности

- Наличие негативной кредитной истории: Просрочка платежей отражается на вашей кредитной истории, что может стать причиной отказа в предоставлении кредита в будущем.

- Увеличение суммы долга: Проценты и штрафы за просрочку могут значительно увеличить сумму вашего долга, что усложнит процесс его погашения.

- Угроза судебных исков: В случае длительных просрочек банки могут обратиться в суд, что приведет к дополнительным расходам и проблемам с законом.

Как обеспечить регулярное и своевременное погашение задолженности

- Составление графика платежей: Прежде чем взять кредит, составьте подробный график платежей и убедитесь, что вы сможете его соблюдать.

- Назначение автоматических платежей: Многие банки предлагают услугу автоматических платежей, которая позволяет избежать просрочек.

- Контроль за расходами: Избегайте ненужных трат, чтобы иметь возможность вносить платежи в срок.

Увеличение доходов и улучшение кредитной истории

Увеличение доходов и улучшение кредитной истории

В современном мире финансовая стабильность является одной из ключевых составляющих успешной жизни. Увеличение доходов и улучшение кредитной истории - это два важных аспекта, которые помогают в достижении этой стабильности. В данной статье мы рассмотрим стратегии, которые могут помочь в решении этих задач.

Увеличение доходов

- Образование и повышение квалификации: Одним из наиболее надежных способов увеличения дохода является получение более высокого образования или повышение квалификации в своей области. Это может открыть новые возможности для карьерного роста и повышения заработной платы.

- Параллельное занятие: Другой способ - это занятие дополнительной деятельностью, которая может приносить дополнительный доход. Это может быть работа по совместительству, freelance, или любой вид деятельности, который не противоречит основной работе.

- Инвестиции: Разумные инвестиции могут стать источником пассивного дохода. Это может включать в себя покупку акций, облигаций, недвижимости или участие в других инвестиционных проектах.

Улучшение кредитной истории

- Своевременная оплата кредитов: Одним из основных факторов, влияющих на кредитную историю, является своевременная оплата задолженностей. Даже одно просроченное платеже может негативно сказаться на истории.

- Не брать больше кредитов, чем нужно: Избегайте чрезмерного использования кредитов. Лучше ограничиться одним или двумя кредитами и регулярно погашать их, чем брать множество кредитов и иметь проблемы с погашением.

- Проверка кредитных отчетов: Регулярно проверяйте свои кредитные отчеты на наличие ошибок. Любая неточность может быть исправлена, что положительно повлияет на вашу кредитную историю.

- Использование кредитных карт с умом: Используйте кредитные карты для повышения кредитного рейтинга, оплачивая их полностью каждый месяц. Это показывает вашу способность управлять своими финансами.

Обращение в банк с просьбой об увеличении лимита

Обращение в банк с просьбой об увеличении лимита

В процессе использования кредитных карт или линий кредитования многие клиенты сталкиваются с необходимостью увеличения своего кредитного лимита. Это может быть связано с изменением финансовых потребностей, ростом доходов или просто потребностью в более высоком кредитном лимите для повышения своей кредитной истории. В данной статье мы рассмотрим, как грамотно обратиться в банк с просьбой об увеличении лимита и какие факторы могут повлиять на положительное решение банка.

Подготовка к обращению

Перед тем как обратиться в банк, важно тщательно подготовиться. Вот несколько шагов, которые помогут вам в этом:

- Анализ вашей кредитной истории: Проверьте свою кредитную историю в Бюро кредитных историй. Отсутствие просрочек и своевременное погашение долгов повышают ваши шансы на увеличение лимита.

- Оценка вашего дохода: Банк будет оценивать ваш доход для определения способности погашать увеличенный кредитный лимит. Подготовьте документы, подтверждающие ваш доход (например, справка о зарплате).

- Расчет необходимого лимита: Определите, какой именно лимит вам необходим и почему. Это может быть связано с планируемыми крупными покупками или другими финансовыми потребностями.

Обращение в банк

После подготовки необходимо обратиться в банк. Вы можете сделать это лично, через интернет-банкинг или по телефону. Вот что следует учесть:

- Личное обращение: При личном посещении отделения банка подготовьте все необходимые документы и аргументируйте свою просьбу. Это позволит банку быстро оценить ваш запрос.

- Интернет-банкинг: Если банк предоставляет такую возможность, вы можете заполнить заявку на увеличение лимита через свой личный кабинет. Убедитесь, что ваша заявка содержит все необходимые сведения.

- Телефонный звонок: Вы также можете позвонить в службу поддержки клиентов банка и запросить увеличение лимита. В этом случае подготовьте краткий рассказ о причинах вашей просьбы.

Реакция банка

После подачи заявки банк проведет анализ и оценку вашей кредитоспособности. Время рассмотрения может варьироваться в зависимости от банка. Важно быть готовым к тому, что банк может:

- Увеличить лимит в соответствии с вашим запросом или предложить меньшую сумму.

- Отказать в увеличении лимита. В этом случае важно узнать причины отказа и, возможно, исправить ситуацию (например, через некоторое время повторно попросить увеличить лимит после улучшения кредитной истории).

Обращение в банк с просьбой об увеличении лимита - это процесс, требующий подготовки и понимания своих финансовых потребностей. Следуя вышеуказанным рекомендациям, вы сможете более эффективно управлять своим кредитным лимитом и улучшить свою кредитную историю.

4. Практические советы

Как правильно формулировать запрос на увеличение кредитного лимита

Увеличение кредитного лимита может быть актуальным для многих заемщиков, однако важно знать, как правильно сформулировать свой запрос, чтобы повысить шансы на положительный ответ от банка. В данной статье мы рассмотрим основные аспекты, которые следует учитывать при подготовке такого запроса.

1. Обоснование необходимости увеличения лимита

Первым шагом является четкое обоснование причин, по которым вам требуется увеличение кредитного лимита. Это может быть связано с изменением уровня дохода, увеличением расходов или необходимостью совершения крупной покупки. Важно подробно рассказать о своей ситуации, чтобы банк понял, что вы не просто хотите иметь больше денег, а действительно столкнулись с объективной потребностью в увеличении лимита.

2. Доказательства стабильного дохода

Банки заинтересованы в том, чтобы их клиенты могли своевременно погашать кредиты. Поэтому при запросе на увеличение лимита важно предоставить доказательства стабильного и достаточного дохода. Это могут быть справки о заработной плате, выписки из пенсионного фонда или другие документы, подтверждающие вашу платежеспособность.

3. Историю своей кредитной деятельности

Если вы являетесь добросовестным заемщиком и регулярно погашаете кредиты в срок, это является важным аргументом в пользу увеличения лимита. При формулировании запроса упомяните о своей положительной кредитной истории и о том, как ваша ответственность в использовании кредитных средств может быть подтверждена.

4. Оптимальный размер увеличения лимита

Предложите конкретный размер, на который вы хотели бы увеличить свой кредитный лимит. Это должно быть обоснованное предложение, соответствующее вашей платежеспособности и потребностям. Важно не завышать сумму, чтобы не вызвать подозрений у банка в чрезмерном риске.

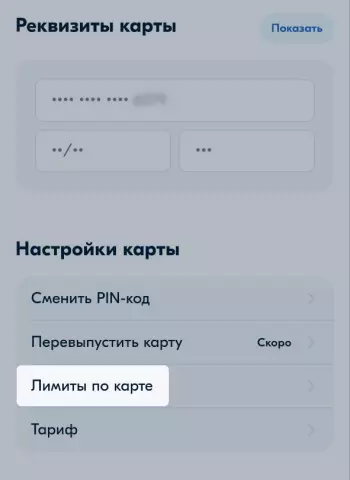

5. Способы подачи запроса

Запрос на увеличение кредитного лимита может быть подан различными способами: в личном кабинете на сайте банка, через мобильное приложение, по телефону или лично в отделении. Выберите удобный для вас способ и убедитесь, что ваш запрос оформлен грамотно и содержит всю необходимую информацию.

Как следить за своим кредитным рейтингом

Как следить за своим кредитным рейтингом

Кредитный рейтинг - это важнейший показатель, характеризующий вашу кредитную историю и финансовую стабильность. От него зависит не только возможность получения кредита, но и условия, на которых он будет предоставлен. Поэтому контроль за своим кредитным рейтингом должен быть постоянным.

1. Проверка кредитных историй

Для начала следует регулярно проверять свою кредитную историю. В России эту услугу предоставляют бюро кредитных историй. Вы можете получить информацию о своем кредитном рейтинге бесплатно один раз в год. Для этого необходимо обратиться в любое из бюро:

- НКК (Национальное кредитное бюро)

- БКИ (Бюро кредитных историй)

- Эквифакс

Процедура обычно включает заполнение анкеты и предоставление паспорта. Результаты могут быть получены либо в виде бумажного отчета, либо в электронном виде.

2. Корректировка информации

Если при проверке вы обнаружите ошибки или неточности в вашей кредитной истории, немедленно обращайтесь в бюро кредитных историй с заявлением о внесении исправлений. Важно помнить, что любая неточность может негативно сказаться на вашем кредитном рейтинге.

3. Управление своими кредитами

Одним из ключевых факторов, влияющих на кредитный рейтинг, является своевременная оплата кредитов и платежей по ним. Старайтесь не допускать просрочек, так как даже одна просрочка может серьезно повредить вашей кредитной репутации.

4. Использование кредитных карт

Если вы пользуетесь кредитными картами, старайтесь не использовать более 50% от установленного лимита. Это связано с тем, что банки рассматривают использование более половины кредитного лимита как признак финансовой нестабильности.

5. Обращение к услугам кредитных консультантов

Если вы сомневаетесь в своих действиях или не знаете, как улучшить свой кредитный рейтинг, обратитесь к профессиональным кредитным консультантам. Они могут предоставить индивидуальные рекомендации и советы, которые помогут укрепить вашу кредитную историю.

6. Избегайте множественных заявок на кредит

Обращение за кредитом в несколько банков за короткий промежуток времени может быть расценено как признак финансовых трудностей. Это может негативно повлиять на ваш кредитный рейтинг.

5. Заключение

Подведение итогов: насколько важно увеличить кредитный лимит

В современном мире финансовая гибкость часто является ключом к успешному управлению личными финансами. Одним из аспектов, который может значительно повлиять на вашу финансовую гибкость, является кредитный лимит по вашей кредитной карте. Увеличение кредитного лимита может быть не только удобным, но и стратегическим шагом для управления вашими финансами. В этой статье мы рассмотрим, насколько важно увеличить кредитный лимит и как это может повлиять на вашу финансовую жизнь.

Почему увеличение кредитного лимита важно?

- Повышение кредитного рейтинга: Один из неочевидных плюсов увеличения кредитного лимита заключается в том, что он может помочь улучшить ваш кредитный рейтинг. Кредитные агентства часто рассматривают использование кредита как процент от вашего общего лимита. Чем ниже этот процент, тем лучше для вашего рейтинга. Таким образом, увеличение лимита, при сохранении низкого уровня использования кредита, может привести к улучшению кредитного рейтинга.

- Увеличение финансовой надежности: Более высокий кредитный лимит дает вам дополнительную финансовую подушку на случай непредвиденных обстоятельств. Это может быть особенно важно в периоды экономической нестабильности или при возникновении неожиданных расходов.

- Улучшение возможностей для инвестиций: В некоторых случаях увеличенный кредитный лимит может предоставить вам дополнительные средства для инвестирования в бизнес или другие проекты, которые могут принести прибыль в будущем.

Как просить об увеличении кредитного лимита?

Чтобы успешно увеличить свой кредитный лимит, следуйте этим стратегиям:

- Оцените свой кредитный рейтинг: Прежде чем обращаться к кредитору, убедитесь, что ваш кредитный рейтинг достаточно высок. Кредиторы часто рассматривают этот фактор при принятии решения о лимите.

- Проявите ответственность в использовании кредита: Если вы регулярно пользуетесь кредитной картой и своевременно погашаете долг, это может служить сильным аргументом для увеличения лимита.

- Обратитесь к кредитору: Не стесняйтесь связаться с кредитором и попросить об увеличении лимита. Убедитесь, что объясняете, почему вам это необходимо, и как вы планируете использовать дополнительные средства.

Выводы

Увеличение кредитного лимита может быть важным шагом в управлении личными финансами, особенно если оно сопровождается ответственным использованием кредита. Это не только повышает вашу финансовую гибкость, но и может улучшить ваш кредитный рейтинг, что в свою очередь открывает новые возможности для инвестиций и экономии. Регулярно оценивайте свою потребность в кредитных ресурсах и не стесняйтесь просить о повышении лимита, если это необходимо для вашей финансовой стратегии.

Подчеркивание того, что увеличение кредитного лимита требует ответственного отношения к финансам.

Подчеркивание того, что увеличение кредитного лимита требует ответственного отношения к финансам

В современном мире кредиты стали неотъемлемой частью финансовой жизни многих людей. Увеличение кредитного лимита может быть выгодным для заемщика, но при этом требует особого отношения к финансовым вопросам. Важно понимать, что каждый шаг в этом направлении должен быть продуман и основан на серьезном анализе.

Почему важно ответственно относиться к увеличению кредитного лимита?

- Риск увеличения долгов: Увеличение кредитного лимита предоставляет больше возможностей для заимствования. Это может привести к накоплению непомерных долгов, если не контролировать свои расходы.

- Воздействие на кредитную историю: Нерациональное использование повышенного кредитного лимита может негативно сказаться на кредитной истории. Это, в свою очередь, влияет на возможность получения кредитов в будущем.

- Финансовые навыки: Увеличение лимита требует от заемщика более глубоких знаний и навыков в финансовом планировании. Необходимо уметь правильно распределять средства, составлять бюджет и контролировать свои финансовые потребности.

Как ответственно подойти к увеличению кредитного лимита?

- Анализ потребностей: Прежде чем увеличивать кредитный лимит, необходимо тщательно проанализировать свои настоящие и будущие финансовые потребности. Это поможет оценить, действительно ли требуется увеличение лимита.

- Бюджетирование: Составление грамотного финансового плана и бюджета позволяет контролировать расходы и избегать ненужных займов.

- Обращение к финансовым консультантам: Доверяйте свое финансовое планирование профессионалам. Они помогут определить, насколько актуально увеличение кредитного лимита для вашей ситуации и какие риски это может повлечь.

- Самоконтроль: Необходимо развивать в себе навыки самоконтроля и дисциплины в финансовых вопросах. Это поможет избежать импульсивных покупок и необоснованных расходов.

Вывод

Увеличение кредитного лимита - это не просто возможность тратить больше, а серьезный шаг, требующий ответственности и глубокого понимания своих финансовых возможностей и потребностей. Важно помнить, что кредиты - это не бесплатные деньги, и их использование должно быть целесообразным и контролируемым.